开仓后发现自己提前进场或者方向做反了西安股票配资,怎么处理?针对这个问题聊一聊看法

配资的杠杆效应可以放大投资收益。例如,投资者自有资金为10万元,配资比例为1:1,则可获得20万元的投资资金。如果股票上涨10%,投资者可获得2万元收益,相当于自有资金收益率的200%。

首先,我们要知道一个最重要的原则——金融市场里,分析和结果是不绝对关联的,并非你“跟对行情”就能赚钱,“做反行情”就绝对会亏钱

反之,它经常是预想和结果不匹配,看对的不一定赚钱,看错的也不一定亏钱,一切受概率主导,而概率本身是抽象的,难以在单笔交易中精确测定

换句话说,即便是出现趋势也不代表它就会永涨不跌,反而中间会有很多次级走势,也能产生不错的波段空间,就算是“做反”,短线获利机会也依然存在

所以只要我们开过仓了,就得相信自己的动机的合理性,不然进场风险冒了,连搏一把走势都不敢草草收场,那么最后绝对是双输的局面

因此,单笔交易无谓对错,没有打到止损前坚信正确,这种暗示对执行信心有好处,你可以看看很多优秀的交易者,都是自我意识很强的性格

但如果一连串交易都是左侧开仓,总是顶着趋势做,那么问题就大了,就不是开完仓怎么处理和补救的事情了,而是市场认知存在问题。

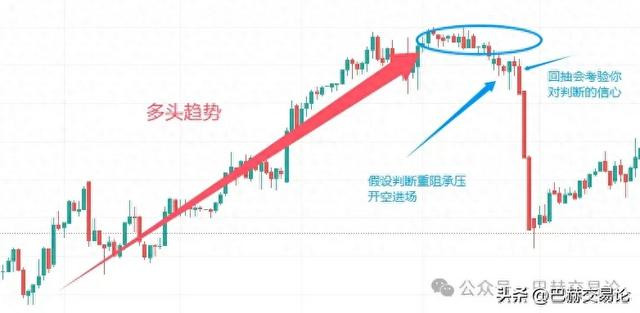

因为左侧开仓,必须在重阻位置观察到价格有明显的受阻反应,一轮趋势中给到的机会并不多,再者相较趋势追踪也吃不到多少利润

所以总是放弃趋势紧盯回落, 显然是个丢西瓜捡芝麻的习惯

更别说一旦因为踏空趋势,心态不稳定,产生“懊悔、补救”情结时,很容易多头趋势一路做空,空头趋势一路做多,和趋势对着干,最终赚是小赚,亏是大亏。

因此,多笔交易连续出现左侧开仓倾向时,说明这个人八成有主观交易的问题

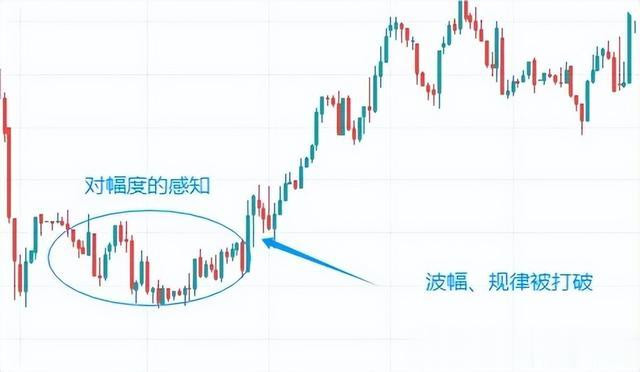

因为人对价格波幅的认知,很大程度上是从近期经验中得出,比如近期行情偏震荡,来来去去日内波动三百点就很厉害,这样就形成了一个“300是波动极限”的认知,波幅一接近就觉得足够高了,或者足够低了

随后当价格来到他认为的“波幅极值”附近也就忍不住开仓,但问题是单边趋势本质就是波幅极限被打破,市场预期一边倒,推动走势出现明确的多空格局,其本质就是原有的震荡/波幅规律被颠覆

或者说一句经验主义的话,市况切换就是走势规律每隔一段时间被颠覆一次

趋势中养成傻多傻空思维定势的交易者,在趋势末端宽幅震荡行情中受损,在反转时死拿仓位大亏

而震荡中养成对近期规律依赖的交易者,在破位趋势启动时受损,在趋势加速期不断赌回落而大亏

现象的本质,就是他对走势没有定位的能力,没有判定多、空、震荡格局的标准,所以对走势的定义依赖自己的直觉,有严重的经验主义

大脑是会逐渐遗忘的,对行情的联想在不自觉间受两种因素主导:

1、某个历史记忆有很强的情绪刺激,在某段行情大亏或者大赚过,就越容易拿它当做样本对比走势,然后为了重现这种刺激,不断“美化、合理化”介入当前交易的理由

2、近期某个走势案例尚未遗忘,相较于久远记忆而言更容易被回想起来,所以交易很大程度上不是完全的经验主义,而是近期经验主义,就像很多主观交易者,他在不同时期的交易倾向有极大差别,这种易变性是亏损诱因

因此,一个人大部分时间下都能坚守趋势立场,偶尔犯错的时候是细微末节,是需要接纳的情况,因为是人都不可能完美,盘中时有冲动,断不了“三分经验,七分直觉”的额外交易

但如果一个人,大部分时间下立场都走偏了,逆反连续亏损中偶尔几笔运气好出小赚,那就是致命的情况,几笔盈利可能会形成带有刺激性的近期记忆,不断引诱他去重现这种“搏运气”“肾上腺素分泌”“紧张刺激”的交易行为。

如果那一天在交易中感觉到情绪有很大的起伏,胸口喉咙微微发紧,那么绝对是坏事,意味着你不是仓位用大了,就是这笔交易干的冒失了,潜意识是骗不了人的,不注意生理变化就会遗漏最大的提醒

总体而言,单子在有止损的情况下,开仓后少做干预,因为盯盘时情绪跟着波动变化,不够客观理性,那么临时干预失误的可能性要远高于成功

其次,行情在小级别颠簸一阵是大概率会出现的情况,要接受这种可能性

我们只能尽量精确的开仓,但不可能总是抓到爆发起点,所以只要它没有触及到止损,就是演变过程的一部分

顺利出趋势的行情,单子损不掉。损掉的行情说明趋势力度不够理想(要坚信自己的正确性!)

再其次,如果一个人总是在下跌中开多仓,上涨中开空仓,一看逆势浮亏了又纠结单子是走是留,多半是靠感觉做交易,这个源头问题不解决,其他环节的补救毫无意义

需要尽快确定一个交易模式,最少得有判定多空趋势,锁定进场信号的标准,有客观的参照物存在,才能定义行为的对错,不然一直都是事前模糊,事后聪明的循环,被追求刺激的天性支配操作,这样做交易和赌徒也就没什么区别了。

有帮助请点赞收藏关注一下西安股票配资,谢谢支持!